MODIFICHE AL SISTEMA DI TASSAZIONE DELLE PERSONE FISICHE

NUOVI SCAGLIONI / ALIQUOTE / DETRAZIONI IRPEF – ART. 1, comma 2

Una delle misure maggiormente attese riguarda la modifica della tassazione IRPEF, con la riorganizzazione delle aliquote e la rimodulazione della detrazione spettante per tipologia di reddito.

Le modifiche apportate in materia di IRPEF riguardano:

- la rimodulazione degli scaglioni e delle aliquote;

- la misura delle detrazioni.

Scaglioni e aliquote IRPEF

Con la riscrittura dell’art. 11, comma 1 del TUIR, vengono rimodulati gli scaglioni di reddito e riviste le aliquote IRPEF come di seguito evidenziato:

| SCAGLIONI DI REDDITO E ALIQUOTE | |||

| Fino al 2021 | Dal 2022 | ||

| Fino a euro 15.000 | 23% | Fino a euro 15.000 | 23% |

| Oltre euro 15.000 fino a euro 28.000 | 27% | Oltre euro 15.000 fino a euro 28.000 | 25% |

| Oltre euro 28.000 fino a euro 55.000 | 38% | Oltre euro 28.000 fino a euro 50.000 | 35% |

| Oltre euro 55.000 fino a euro 75.000 | 41% | Oltre euro 50.000 | 43% |

| Oltre euro 75.000 | 43% | – – | – |

Detrazioni e deduzioni

La progressività dell’IRPEF è garantita dalla presenza di un sistema di detrazioni/deduzioni d’imposta ovvero dal reddito. E’ prevista una no tax area derivante dall’applicazione delle detrazioni per lavoro dipendente/pensione/lavoro autonomo decrescenti all’aumentare del reddito.

Detrazioni per redditi assimilati a quelli di lavoro dipendente e altri redditi

Dal 2022 sono modificate anche le detrazioni previste dall’art. 13, comma 5, lett. a) e b), TUIR, a

favore dei titolari di:

- redditi assimilati a quelli di lavoro dipendente ex art. 50, comma 1, lett. e), f), g), h) e i), TUIR;

- altri redditi di cui agli artt. 53, 66 e 67, comma 1, lett. i) e l), TUIR, ossia da lavoro autonomo, da imprese minori, d’impresa / lavoro autonomo occasionale.

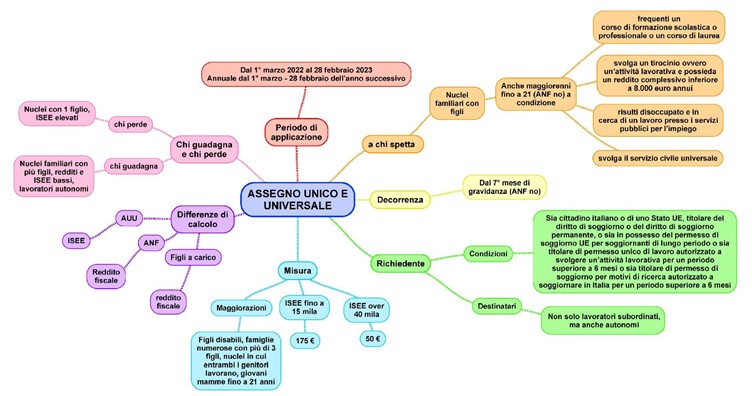

ASSEGNO UNICO E UNIVERSALE PER I FIGLI

Con effetto dal 01/03/2022 è stato introdotto l’assegno unico universale per i figli in sostituzione delle provvidenze prima previste ed in particolare delle detrazioni fiscali, che rimangono in vigore quindi fino al 28/2/2022.

L’assegno unico:

- spetta su base mensile dal mese di marzo di ogni anno al mese di febbraio dell’anno successivo

- viene richiesto all’Inps che lo erogherà direttamente ai beneficiari

- è commisurato all’Isee familiare in assenza del quale spettano gli importi minimi

- non concorre alla formazione del reddito complessivo.

E’ riconosciuto:

- Per ogni figlio minorenne a carico e, per i nuovi nascituri, dal settimo mese di gravidanza;

- Per ogni figlio maggiorenne a carico fino al compimento di 21 anni a condizione che frequenti corsi di formazione scolastica o professionale ovvero un corso di laurea, svolga tirocinio o attività lavorativa limitata con reddito inferiore ad euro 8.000 annui, oppure sia registrato come disoccupato in cerca di lavoro oppure ancora svolga il servizio civile universale.

- Per ogni figlio disabile, senza limiti di età.

Il richiedente:

- Deve essere cittadino italiano in altro stato Ue o suo familiare oppure titolare di un permesso di soggiorno permanente o di lunga durata e per lavoro o ricerca di durata almeno annuale

- Essere soggetto al pagamento dell’imposta sul reddito in Italia (soggetto passivo Irpef);

- Essere residente e domiciliato assieme ai figli a carico in Italia, per tutta la durata del beneficio;

- Essere residente in Italia da almeno due anni oppure titolare di un contratto di lavoro a tempo indeterminato o a tempo determinato di durata almeno biennale.

L’importo è parametrato all’Isee familiare e sono previste maggiorazioni in caso di figli successivi al secondo, madri di età inferiore a 21 anni, figli con disabilità.

Per i figli di età pari o superiore a 21 anni rimangono quindi in vigore le detrazioni attuali che, nel caso di disabili, spettano comunque in aggiunta all’assegno unico medesimo ma senza le maggiorazioni prima previste in caso di disabilità.

TRATTAMENTO INTEGRATIVO – Art. 1, comma 3

Il trattamento integrativo istituito con effetto dal 1/7/2020 dagli artt. 1 e 3 del D.L. 3/2020 viene modificato in funzione dell’adeguamento alle nuove detrazioni, aliquote e scaglioni di reddito.

Il limite di reddito complessivo per il diritto al trattamento di 1.200 euro su base annua è ridotto ad euro 15.000.

Per il reddito complessivi da euro 15.001 ad euro 28.000 è introdotta una particolare clausola di salvaguardia che consente il trattamento nella misura massima di euro 1.200 ma nel limite della differenza tra l’Irpef lorda e la somma delle seguenti detrazioni:

- per carichi di famiglia di cui all’art. 12, TUIR;

- per lavoro dipendente di cui all’13, comma 1, TUIR;

- per interessi su mutui contratti fino al 31.12.2021 di cui all’art. 15, comma 1, lett. a) e b), e comma 1-ter, TUIR;

- per le rate relative alle detrazioni per spese sanitarie di cui all’art. 15, comma 1, lett. c), TUIR;

- per interventi di recupero del patrimonio edilizio e riqualificazione energetica degli edifici di cui all’art. 16-bis, TUIR;

- previste da altre disposizioni normative, per spese sostenute fino al 31.12.2021.

DETRAZIONI EDILIZIE

Già con il D.L. 157/2021 e con effetto dal 12/11/2021 è stato previsto il rilascio delle attestazioni tecniche e del visto di conformità per usufruire degli ulteriori bonus.

Il D.L. non verrà convertito ma le relative disposizioni, ulteriormente modificate, sono state recepite dalla L. 234/2021 che ha anche fatto salvi gli effetti dal D.L. medesimo.

Il quadro complessivo quindi oggi può così essere riassunto:

In caso di cessione o sconto in fattura:

- Obbligo di asseverazione tecnica di congruità

- Obbligo di visto di conformità

Esclusione dagli obblighi in caso di:

- Interventi classificati come attività di edilizia libera;

- Interventi di importo complessivo non superiore ad euro 10.000, con eccezione del “bonus facciate”.

Viene prevista la detrazione delle spese per asseverazione e visto di conformità per tutti bonus (e non più solo per il superbonus).

Per il solo “superbonus 110%”: obbligo di asseverazione e di visto di conformità anche per la detrazione in dichiarazione, salvo l’utilizzo del precompilato o la presentazione tramite il sostituto d’imposta.

Tale ultima disposizione si applica per le spese sostenute dal 12/11/2021.

È confermato che sono esclusi da tale nuovo adempimento i contribuenti che presentano il mod. 730 / REDDITI direttamente all’Agenzia delle Entrate (utilizzando la dichiarazione precompilata) ovvero tramite il sostituto d’imposta che presta l’assistenza fiscale.

NUOVI BONUS EDILIZI

NUOVO BONUS “BARRIERE ARCHITETTONICHE” – Art. 1 comma 42 della Legge 234/2021.

La detrazione è pari al 75% delle spese documentate sostenute dal 01/01/2022 al 31/12/2022 finalizzate al superamento e all’eliminazione di barriere architettoniche in edifici già esistenti.

La detrazione è ripartita in cinque rate annuali di pari importo e spetta nel limite massimo di spesa agevolata di euro 50.000 per ogni unità immobiliare indipendente.

Per i lavori su parti comuni di edifici composti da più unità spetta nel limite di 40.000 euro da moltiplicare per il numero delle unità se l’edificio è composto da 2 a 8 unità e nel limite di 30.000 euro da moltiplicare per il numero delle unità se l’edificio e composto da più di 8 unità immobiliari.

Anche per questo “bonus” è prevista l’opzione per sconto in fattura o cessione ex art. 121 comma 2 DL 34/2020.

NUOVO CREDITO DI IMPOSTA PER SISTEMI DI ACCUMULO – Art. 1 comma 812 L. 234/2021

La norma introduce un credito di imposta per le spese relative all’installazione di impianti di accumulo di energia elettrica prodotta da fonti rinnovabili, anche tali impianti sono già esistenti e/o beneficiari degli incentivi per il cd. “scambio sul posto”.

La dotazione finanziaria è di 3.000.000 di euro nel 2022 e le modalità di utilizzo e di accesso all’agevolazione saranno stabilite con apposito Decreto del MEF.

PROROGHE BONUS EDILIZI

DETRAZIONE DEL 110% – Art. 1 commi 28 e 43

Per quanto riguarda l’ambito temporale della proroga, sono previsti termini diversi in base al soggetto che effettua l’intervento (persona fisica / condominio / IACP e soggetti assimilati) nonché in base all’edificio oggetto degli interventi (condominio / unità indipendente / edificio con massimo 4 unità).

Viene prorogato come segue:

- Fino al 31/12/2023 l’agevolazione rimane al 110%.

- Fino al 31/12/2025 per i condomini e per le persone fisiche proprietarie di interi edifici composti da due a quattro unità immobiliari, e per gli interventi effettuati da Onlus, Odv e APS; l’agevolazione viene però ridotta al 70% per l‘anno 2024 e al 65% per l’anno 2025;

- Fino al 31/12/2023 per gli IACP ed enti equiparati, dalle cooperative edilizie, a condizione che al 30/06/2023 sia realizzato almeno il 60% dell’intervento complessivo;

- Fino al 31/12/2022 per interventi effettuati su unità immobiliari da persone fisiche a condizione che al 30/06/2022 sia realizzato almeno il 30% dell’intervento complessivo.

Rateazione detrazione spettante – comma 28, lett. a), c) e d)

Per gli interventi di riqualificazione energetica e riduzione del rischio sismico agevolabili con la detrazione del 110% è disposto che la rateazione della detrazione spettante va effettuata in 4 rate annuali di pari importo con riferimento alle spese sostenute a decorrere dall’01/01/2022.

La rateazione in 4 quote annuali è altresì prevista per le spese di:

- installazione di impianti solari fotovoltaici effettuati congiuntamente (“trainati”) ai predetti interventi di riqualificazione energetica / riduzione del rischio sismico “trainanti”;

- installazione delle c.d. “colonnine di ricarica” di veicoli elettrici “trainati” da un intervento di

riqualificazione energetica “trainante”.

IMPIANTI SOLARI FOTOVOLTAICI – Art. 1 comma 28, lett. c)

Il riformulato comma 5 dell’art. 119 relativo all’installazione di impianti solari fotovoltaici, oltre a

prevedere la rateazione in 4 quote annuali sopra evidenziata:

- conferma l’importo massimo di spesa agevolabile di € 48.000 e comunque di € 2.400 per ogni kW di potenza nominale dell’impianto. In considerazione del fatto che la lett. c) del comma 28 in esame interviene soltanto sul primo periodo del citato comma 5, resta applicabile il limite di € 1.600 per ogni kW di potenza nominale previsto dal secondo periodo del comma 5;

- dispone che per individuare la percentuale di detrazione spettante, trattandosi di intervento “trainato”, va fatto riferimento alla percentuale di detrazione prevista per l’intervento “trainante” che, come più avanti riportato, varia in base all’anno di sostenimento della spesa.

C.D. “COLONNINE DI RICARICA” VEICOLI ELETTRICI – Art. 1 comma 28, lett. d)

É confermato che rientra tra gli interventi “trainati” da interventi di riqualificazione energetica “trainanti” l’installazione di infrastrutture per la ricarica di veicoli elettrici negli edifici, c.d. “colonnine di ricarica”, di cui all’art. 16-ter, DL n. 63/2013. Per quanto riguarda:

- l’importo massimo della spesa agevolabile è confermato il limite di:

- € 2.000 per gli edifici unifamiliari o per le unità immobiliari di edifici plurifamiliari, funzionalmente indipendenti e con uno o più accessi autonomi dall’esterno ex comma 1-bis dell’art. 119;

- € 1.500 per gli edifici plurifamiliari o i condomini che installano fino a 8 colonnine;

- € 1.200 per gli edifici plurifamiliari o i condomini che installano più di 8 colonnine; fermo restando che l’agevolazione va riferita a una sola colonnina di ricarica per unità immobiliare;

- la percentuale di detrazione spettante, trattandosi di intervento “trainato”, va fatto riferimento alla percentuale di detrazione prevista per l’intervento “trainante” che, come di seguito illustrato, varia in base all’anno di sostenimento della spesa.

RIQUALIFICAZIONE ENERGETICA “ORDINARIA” – Art. 1 comma 37, lett. a)

Con la modifica dell’art. 14, DL n. 63/2013 è prorogato dal 31.12.2021 al 31.12.2024 il termine entro il quale devono essere sostenute le spese relative agli interventi di riqualificazione energetica, sia sulle singole unità immobiliari che sulle parti comuni condominiali, di cui all’art. 1, commi da 344 a 347, Finanziaria 2007 per poter fruire della detrazione del 65% – 50%.

Il riconoscimento della detrazione per le spese sostenute fino al 31.12.2024 è prorogato anche per

gli interventi di acquisto e posa in opera di:

- schermature solari (art. 14, comma 2, lett. b);

- micro-cogeneratori in sostituzione di impianti esistenti (art. 14, comma 2, lett. b-bis);

- impianti di climatizzazione invernale dotati di generatori di calore alimentati da biomasse

combustibili (art. 14, comma 2-bis);

- interventi di riqualificazione energetica di parti comuni degli edifici condominiali, che interessino l’involucro dell’edificio con un’incidenza superiore al 25% della superficie disperdente lorda dell’edificio medesimo, con detrazione nella misura del 70% – 75% (art. 14, comma 2-quater).

SISMABONUS – art. 1 comma 37

Tali proroghe, congiuntamente a quelle riguardanti gli interventi di ristrutturazione edilizia di seguito illustrate, comportano che risulta prorogata alla stessa data (31.12.2024) anche la detrazione dell’80% – 85% prevista per gli interventi finalizzati congiuntamente alla riduzione del rischio sismico e alla riqualificazione energetica, di cui al comma 2-quater.1 del citato art. 14, DL n. 34/2020.

RECUPERO PATRIMONIO EDILIZIO “ORDINARIO” – Art. 1 comma 37, lett. b)

Con la modifica dell’art. 16, commi 1, 1-bis e 1-ter, DL n. 63/2013, è prorogato dal 31.12.2021 al 31.12.2024 il termine entro il quale devono essere sostenute le spese relative a:

- gli interventi di recupero del patrimonio edilizio per fruire della detrazione di cui all’art. 16-bis, TUIR nella misura del 50%, sull’importo massimo di € 96.000;

- gli interventi di adozione di misure antisismiche di cui alla lett. i) del comma 1 del citato art. 16-bis su edifici nelle zone a rischio sismico 1, 2 e 3 adibiti ad abitazione o attività produttive.

“BONUS MOBILI” – Art. 1 comma 37, lett. b)

Con la modifica dell’art. 16, comma 2, DL n. 63/2013, il c.d. “bonus mobili” è prorogato alle spese

sostenute fino al 2024 con le seguenti novità:

- per quanto riguarda la classe energetica degli elettrodomestici che possono essere acquistati

fruendo del bonus, è ora specificato che la stessa deve essere la seguente.

| Forni | Non inferiore alla classe A |

| Lavatrici/ lavasciugatrici/ lavastoviglie | Non inferiore alla classe E |

| Frigoriferi e congelatori | Non inferiore alla classe F |

- la detrazione del 50%, in 10 rate annuali (come in passato), spetta su una spesa massima di:

- € 10.000 per il 2022 (fino al 2020 era pari a € 10.000 e nel 2021 è stata innalzata a € 16.000);

- € 5.000 per il 2023 e 2024;

a prescindere dall’ammontare delle spese di “ristrutturazione” propedeutiche al bonus.

Confermando la logica già prevista con riferimento all’anno di sostenimento delle spese di arredo rispetto all’anno di inizio dei lavori di “ristrutturazione”, è disposto che “la detrazione spetta a condizione che gli interventi di recupero del patrimonio edilizio siano iniziati a decorrere dal 1° gennaio dell’anno precedente a quello dell’acquisto” dei mobili / grandi elettrodomestici finalizzati all’arredo dell’immobile “ristrutturato”.

“BONUS VERDE” – Art. 1 comma 38

Con la modifica dell’art. 1, comma 12, Legge n. 205/2017, Finanziaria 2018, il c.d. “bonus verde”, ossia la detrazione del 36%, su una spesa massima di € 5.000 per unità immobiliare ad uso abitativo, relativa agli interventi di:

- “sistemazione a verde” di aree scoperte private di edifici esistenti, unità immobiliari, pertinenze o recinzioni, impianti di irrigazione e realizzazione pozzi;

- realizzazione di coperture a verde e di giardini pensili; è riconosciuta anche per il 2022, 2023 e 2024.

“BONUS FACCIATE” – Art. 1 comma 39

Con la modifica dell’art. 1, comma 219, Legge n. 160/2019, Finanziaria 2020, il c.d. “bonus facciate”, relativo alle spese per interventi edilizi sulle strutture opache della facciata, su balconi / fregi / ornamenti, inclusi quelli di sola pulitura o tinteggiatura esterna, finalizzati al recupero / restauro della facciata esterna degli edifici ubicati in zona A (centri storici) o B (totalmente o parzialmente edificate) di cui al DM n. 1444/68, è riconosciuto nella misura del 60% (anziché del 90%) per le spese sostenute nel 2022.

PROROGA AGEVOLAZIONE “PRIMA CASA” UNDER 36 – Art. 1 comma da 151 a 153

E’ confermata, a favore degli under 36 con un ISEE non superiore a € 40.000, la proroga dal 30/06/2022 al 31/12/2022 delle agevolazioni per favorire l’autonomia abitativa dei “giovani” per l’acquisto della “prima casa” di cui all’art. 64, commi da 6 a 11, DL n. 73/2021, c.d. “Decreto Sostegni-bis” (Informative SEAC 08/10/2021, n. 307 e 03/11/2021, n. 335).

In particolare per gli:

- atti traslativi a titolo oneroso della proprietà di “prime case” (tranne quelle di categoria catastale A/1, A/8 e A/9) come definite dalla Nota II-bis dell’art. 1, Tariffa parte I, DPR n. 131/86;

- atti traslativi o costitutivi della nuda proprietà / usufrutto / uso e abitazione relativi alle stesse; stipulati nel periodo 26/05/2021 – 31/12/2022 (in precedenza 30/06/2022), è previsto l’esonero dal pagamento:

- dell’imposta di registro;

- delle imposte ipotecaria e catastale;

BONUS AFFITTO UNDER 31 – Art. 1 comma 155

È confermata la modifica della detrazione di cui al comma 1-ter dell’art. 16, TUIR, a favore dei “giovani” che stipulano contratti di locazione di immobili ad uso abitativo, c.d. “bonus affitti giovani”.

In particolare, possono beneficiare del bonus:

- i giovani di età compresa fra i 20 e i 31 anni non compiuti (anziché dai 20 ai 30 precedenti);

- con un reddito complessivo non superiore a € 15.493,71;

- che stipulano un contratto di locazione ai sensi della Legge n. 431/98:

- per l’intera unità immobiliare / porzione di essa;

- da destinare a propria residenza (anziché abitazione principale).

La detrazione viene elevata al 20% del canone con un minimo di 991,60 euro ed un massimo di 2.000 euro.